团队、市场、竞争:起底滴滴海外战事

- 时间:2019-12-16 21:37

- 来源:36kr

- 作者:36kr

合并了最大的竞争对手Uber中国后,滴滴的市场占有率一度超过90%,不必再烧钱补贴的滴滴整体业务欣欣向荣,似乎终于能迈向盈利的康庄大道。据媒体报道,17年滴滴整体亏损3-4亿美元,18年预估主营业务将实现盈利。

但接下来的剧情可谓是急转直下。新竞争者入场、安全恶性事件、行业整体遇冷,多重因素下,滴滴被曝出18年整体亏损高达109亿,最终不得在年底采取奖金减半、业务裁撤等措施,宣布集体“过冬”。

但在这样勒紧裤腰带的情况下,滴滴仍有一个团队在大量招募人员,加速扩张——这就是滴滴的国际化业务。

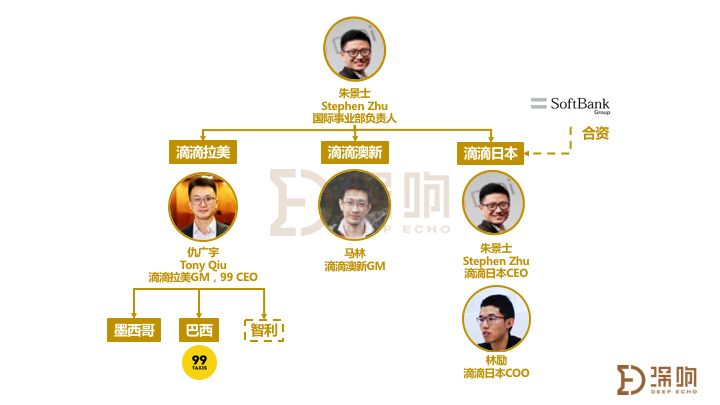

去年年底,程维宣布,成立战略业务事业群,下设国际事业部,由从高盛跟随柳青到滴滴,曾以一己之力为滴滴融到30亿美金,为滴滴在消耗战中奠定粮草基础,立下汗马功劳的朱景士(Stephen Zhu)担任战略业务事业群,并兼任国际事业部负责人,为滴滴进军海外正式吹响号角。

然而,海外市场或许也并不那么简单。

一方面,这意味着滴滴要与老对手Uber,以及耕耘已久的本地团队展开竞争;另一方面,虽然滴滴已经有着辉煌的战绩,它仍然是一家非常年轻的企业,对于海外治理、海外扩张,它是否已经准备好了呢?

「寻找新增长故事」

在了解滴滴目前海外市场的成绩之前,首先要讨论的一个问题是:滴滴为什么要出海?

出海与国际化,其实早在与Uber竞争期间,就已经被滴滴的几位高管惦记上了。

程维17年在采访中就提到过,Uber全球战略对滴滴的触动:“Uber三年前来中国,我就意识到我们低Uber一个纬度,他像八爪鱼一样,头在美国,伸了一个触手到中国,所以只攻击一个触手是没用的。”

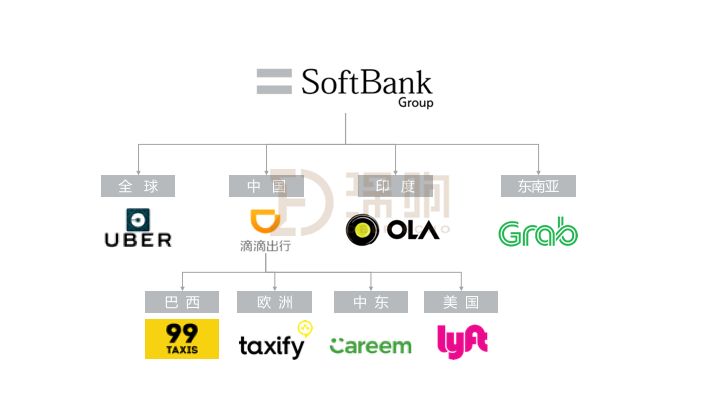

也正是因为这样,滴滴早早就开始通过投资Lyft、Grab等地方出行玩家,在全球范围内,建立起了反Uber联盟。

但仅仅如此,还是不够的。对于滴滴而言,国际化还是撑起估值,走向上市之路的关键之一。

根据去年下半年《华尔街日报》披露的信息,在几经风波之后,滴滴的估值从560亿美元下降到了500亿美元。

相应的,今年已经发起IPO冲刺的滴滴北美盟友,Uber在北美主要的竞争对手Lyft,预计估值200-250亿美元。而目前已经覆盖了全球60个国家的Uber,虽然在上市之路上被抢了头筹,但从公司估值上,已经冲到了1200亿美元。

深响根据公开报道整理

这从500亿到1200亿的空间,有Uber自动驾驶故事的一份功劳,也有外卖业务Uber Eats的一席之地,但更多的还是全球市场的数据支撑。这对滴滴来说,就是连外卖业务一起包圆了的海外业务的价值。

国际化也是帮助滴滴突破天花板的“第二宇宙速度”。

16年中国互联网大会上,柳青曾经做过一测算,表示以滴滴16年日均1400万的订单完成数,除于中国8亿城镇人口每天出行总量乐观值13亿次,滴滴的市场渗透率大约是1%,而旧金山是15%。这是当时滴滴高增速下美好愿景的基础。

但这个估算逻辑本身的不合理之处显而易见:8亿城镇人口有多少人会选择每天叫车出行呢?旧金山所在的美国西部城市那稀疏的公共交通网络,与中国城市及公共交通“国情”又怎么相比呢?

从这几年单量的增长来看,国内市场的增长空间,也并没有那么可观:15、16年滴滴实现了从日均百万单到日均1400万单的飞跃,但在最新的公开数据中,18年3月这个数字停在了2600万单,而后滴滴再也没有公开披露过这个数字——即便如此,这也说明国内市场可能已经进入了高台期。

从另一个角度来看,国内打车市场的想象空间可能也已经十分有限了。

根据极光大数据发布的2018年《专车市场研究报告》截至,18年5月底,网约车App市场用户规模为1.85亿。

同年7月,CNNIC发布的截至18年6月,我国手机网民的规模是7.88 亿。粗略估算,网约车市场在全体移动用户中的市场渗透率,已经达到了23.5%。这个数字,在一二线城市只会更高,而在规模、人口、生活半径、居民收入都要小得多的三四线市场,市场的天花板恐怕也高不到哪里去。

与此同时,嘀嗒打车、神州专车乃至于美团打车等一众挑战者,还在试图从滴滴手中分到一块出行市场的蛋糕——虽然江湖大局已定,但挑战者永远不会消失。

而一直悬在出行市场头顶上的监管利剑,更是让国内的市场变得有点苦涩。

这时候,滴滴惦念了多年的海外市场,就成为了一个理所当然的选择。

「出海意味着机会,但态势从未明朗」

海外市场是否真的是星辰大海呢?答案恐怕也没那么简单。

在许多国内企业激情四射地讨论“出海”的时候,往往会忽略掉“海外市场”本身是一个很泛的概念,它的背后实际上是上百个有着不同制度、文化,以及市场发展程度各异的市场,还有当地以国际化巨头及本土玩家所引领的复杂竞争态势。

毕竟,互联网时代,太阳底下没有新鲜事

——如果你发现了一个新兴市场,大概率当地已经有同类竞品了;如果这个新兴市场恰好没有什么同类竞品,那很有可能本身这个市场本身就有重重限制,种种挑战。

对于滴滴来说,目前正在拓展中的拉美、澳新、日本市场中,拉美、澳新是前者,日本则是后者。

深响根据公开资料整理

拉美:值得寄予厚望的增长核心引擎

先来看看拉美市场。

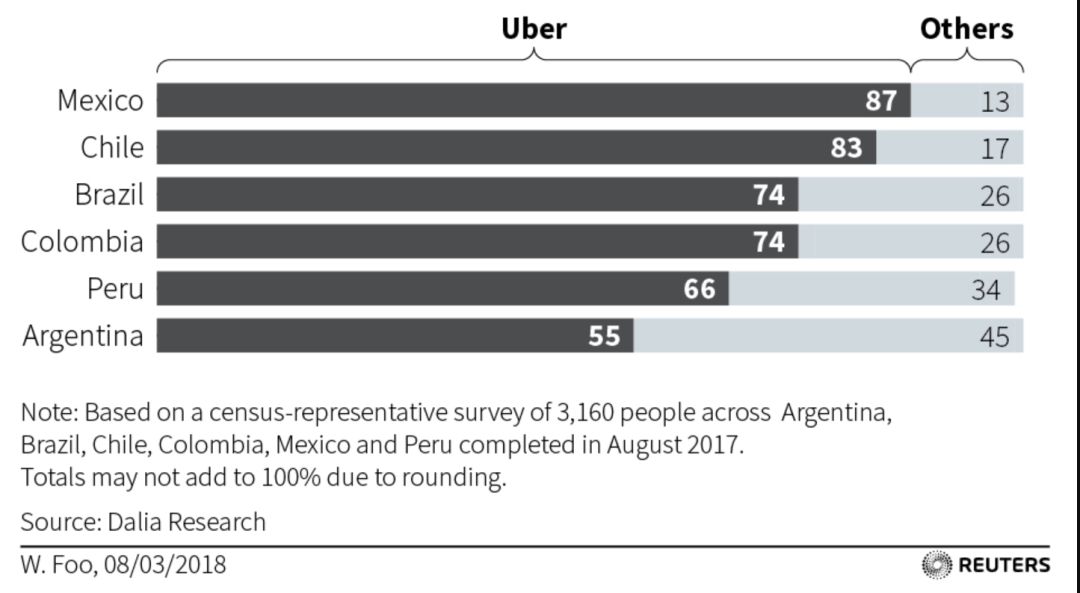

拉美本身作为新兴市场之一,起势很快,也是包括Uber在内的独角兽们眼中的一个重点市场。

据外媒报道,目前拉美是Uber在全球增长最快的市场,自13年进入拉美市场之后,Uber目前已经在拉美覆盖了15个国家的超过200个城市,月活跃乘客数量达到2500万人。它目前也是Uber在全球盈利能力最强的国家,且对Uber全球的运单总量贡献突出。

同时,在拉美本土市场,并没有印度的Ola、中东的Careem这样相对强势的本土玩家,对于外来巨头而言,这是一块无人防守的肥沃地带。

Uber在拉美的市场份额(图片、统计来自路透社)

所以,拉美也自然成为了滴滴目前在全球市场的重中之重。从人员排布上来看,滴滴也表现出了对这个市场的重视。在滴滴全球几个大区的负责人中,最为瞩目的就是负责拉美大区的仇广宇了。

在滴滴内部,大部分人一般习惯管仇广宇叫Tony。他的背景相当扎实——毕业于纽约大学斯特恩商学院(Stern School of Business),仇广宇曾先后在J.P.摩根、摩根士丹利工作,而后进入贝恩资本香港办公室,任副总裁。

但有着“投行系”背景的他,也是滴滴员工口中“一个正经打过仗的人”。

2015年仇广宇进入滴滴后,先是负责专车业务的战略工作,然后又在极度缺人的情况下,兼任了滴滴专车的用户运营。由于在战略和业务岗位上都有不错的表现,仇广宇随后被提拔为品质出行事业群总经理,也就是滴滴专车业务的负责人,可以说是在滴滴的专车业务线上,一路干上来,实实在在打过仗的人。

本身兼具投资背景、企业战略能力和业务实践,还有海外工作经历,这样的背景也确实与海外业务相当对口。去年年初,滴滴全资收购了巴西打车服务公司99后,仇广宇就被任命为99的CEO,同时也是滴滴拉美地区的总负责人。

滴滴目前已经在巴西、墨西哥上线,后续还可能在拉美试水外卖业务,同时对智利、秘鲁市场的上线筹备也已经在进行中。

澳新:盈利的希望之地

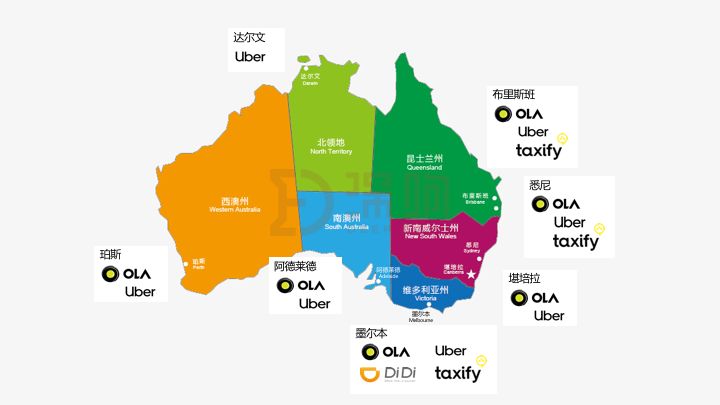

相比起未来承担了高增长责任的拉美市场,澳新市场稳定、法规友好,但是已经相当拥挤,是一块需要稳扎稳打的基本盘。Uber于12年进入澳新之后,对于网约车在澳新地区的合法化花了大力气,并终于在2016年看到了成果。

除了友好的监管环境以外,Uber在澳新市场的盈利能力,也让这块市场变得相当诱人。2017年,Uber在澳洲营收达到1.52亿澳元(约1.07亿美金),税后利润高达440万美金——对于全球各地还处于亏损状态的各家出行企业来说,这无疑是巨大的吸引力。

也因此,Uber澳洲很快就迎来了不少竞争者。17年底开始,来自欧洲的Taxify,来自印度的Ola陆续登陆澳洲。而滴滴则于18年5月开始在墨尔本周边城市试运营,6月在墨尔本上线快车业务。深响从内部了解到,滴滴在墨尔本的业务“整体单量还可以”,目前也算是逐渐在澳新市场站稳了脚跟。

主要出行企业在澳洲布局(深响根据公开资料整理)

不过,滴滴在澳新的发展,还是有那么些波折,主要体现在频繁的临阵换将。

澳新地区最初的负责人,是于前年加入滴滴的联想17年老兵叶祝良(Dillon Ye)——这恐怕是个略微反常的选择。

叶祝良于2000年加入联想,曾经在新加坡负责联想在亚太地区的PC和移动产品的销售业务,对于亚太地区市场较为了解,但对于移动互联网和出行业务来说,他反而是个新人。

或许是作为互补,滴滴又派驻了一名“老将”作为副手。进入澳新市场之初任澳新副总经理的,是在出行市场有着4年多经验,曾任职于Uber中国,还曾经手滴滴快车、顺风车、小巴等多个业务的张亚雄。

但在滴滴正式进入澳新市场仅仅半年后,这套班子就有了不小的调整。

深响了解到,张亚雄已于今年年初离开滴滴加入哒哒英语,领英页面上的Title也已经改成了哒哒英语高级副总;而叶祝良也从澳新市场总经理,转任国际市场整体的运营负责人。

目前实际上负责澳新市场的,是先前兼任巴西99出行COO的马林。和仇广宇一样,马林也是打过硬仗的人。

马林最早是在14年加入的Uber中国,打过Uber广州单量走向全球第一的战役。而后,马林于15年进入滴滴,历任滴滴华南总经理、用户运营总监、海外运营总监,从17年开始兼任巴西99出行COO及产品副总裁。

对于目前有着盈利希望,又面临着竞争压力的澳新市场来说,这或许是个不错的选择。

日本市场:迷雾中的探索

相比拉美和澳新,日本市场恐怕就不那么乐观了。

其实,日本本身就算不上是一个非常理想的市场。

日本商业中有个术语,叫加拉帕戈斯化(Galapagosization),意为与世隔绝的环境下,仅针对本土市场,独自进行最适化,高度排外的市场发展情况。

由于语言、文化、经济水平等等原因,日本各类市场经常走出独立行情,不得不让人感叹“日本市场就像是一座孤岛”.

在这座孤岛上,目前全球范围内摧枯拉朽的出行业务举步艰难,有几个主要原因。

首先,日本城市的轨道交通相当发达,东京更是以迷宫一样的地铁线路闻名。高度发达轨道交通,本身就让人们长期养成了轨道交通出行的习惯,对于出行企业而言,还需要从场景构建开始培养当地用户的叫车习惯。

其次,法规限制也对出行企业在日本市场的发展构成了巨大的挑战。在日本私家车营运并不合法,对此软银的头号人物孙正义本人就曾经在一次活动上,用“愚蠢”来评价日本政府禁止网约车的行为。

也因此滴滴日本目前是以与出租车公司合作的形式在日本开展业务的,仅能提供出租车的叫车业务。

但日本出租车本身昂贵是出了名的,同时日本出租车公司也是一向以强势出名,议价本身的可能性并不大,这就大大地限制了日本出行市场的发展潜力。

为了破局,滴滴主要的竞争对手Uber在日本也将希望寄托在诸如Uber Eats(外卖)这样的非出行业务上。

此外,对于滴滴日本来说,复杂的不仅仅是出行市场本身,也是在当地与各个相关方之间微妙的合作关系。

不同于全资收购了的巴西99,全资运营的墨西哥、澳洲子公司,滴滴日本本身是一家合资企业,合资方是全球出行业务的幕后大佬日本软银集团——也就是那家曾经在早期投资阿里的日本投资公司。包括滴滴在内,Uber、Ola、Grab……全球各大市场中排得上号的前几名出行企业背后,基本都有软银的身影。

深响根据公开报道整理

正是因为如此,软银作为滴滴在日本的合作方,似乎是一件理所当然的事情了。不过,合作方是包括自己,和头号对手Uber在内的多个竞争对手的董事会成员,这也让双方的合资关系显得略有些微妙。

而除了合资方以外,作为合作方的日本出租车公司,也并不是那么好相与的。所以,对于滴滴日本而言,能否平衡好各方关系,且在这样的一个复杂市场情况下找到盈利的可能性,恐怕是在接下来的几年中一个不小的挑战。

现在滴滴日本的业务已经于18年9月在大阪上线,据了解东京业务也已经在灰度测试,预计将在近期上线。

「回归出海本身,中国企业都面临着挑战」

出海对互联网产业而言,早已不是个新话题的。

几乎在互联网下半场,人口红利殆尽开始,就已经有大量的企业开始将目光放到海外市场。曾经一度出海就意味着开疆辟土,意味着大航海时代,也意味着诗和远方。

但实际上,出海也意味着艰险与风浪。

早在2012年,作为巨头的腾讯就曾经为微信启动过出海计划,甚至有报道表示,腾讯曾经为此做出20亿人民币的推广预算。但最终印度、南非等地区的大量投放,最终都没什么水花。

近的来说,作为新小巨头之一的字节跳动,虽然在以印度为主的海外市场成绩相当不错,但也被爆出由于海外推广费用过高,2018年整体亏损12亿美金。

Tik Tok在全球多个市场App Store排名(数据来源App Annie)

对于各家巨头而言,出海意味着失去国内产品矩阵的流量加持,意味着从0开始的推广获客转化路径,这背后的巨大成本,就考验着众多国内行业巨头的魄力与决心。

除此之外,海外治理、本地监管、本土文化,无一不是挑战。

譬如打车大战初期的滴滴,就曾经以在火车站附近设点,手把手给司机装应用的草莽之气著称,在海外市场,作为外来者的滴滴是否还能延续这样接地气、深入用户的风格?

又譬如2017年OPPO在印度的工厂,就曾经因为“中国经理撕毁印度国旗海报并扔进了垃圾桶”的传言,遭到工厂员工围堵抗议,对于这样的文化冲突,长期处于单一市场的中国互联网企业,又是否做好了外派雇员跨文化沟通及管理培训的准备?

而曾经海外巨头进入中国市场时的“水土不服”,是否又会重演在进入海外市场的中国企业身上呢?

相较之下,大洋彼岸的竞争对手们,似乎比我们在这些方面有经验得多。

滴滴的天使投资人王刚就曾经评价过:“Uber是一个能打全球商战的公司。”

“它国际化的管理及系统性的打法,在全球范围屡试不爽,滴滴前期陷入被动。滴滴是在出租车的壁垒之上,建设专车。Uber 用人民优步,用高补贴的策略直接颠覆了整个出租行业的价格体系。滴滴处于被迫,全力发展快车,结果发展速度超出我们的想象。”

可以说,滴滴虽然赢得了中国市场,但是对手对于全球市场的商业模式和市场规则的革新能力,还是令人敬佩的。

那失去了主场优势的中国创新企业,面对新的战局,还能不能复刻曾经的成功呢?

但即便困难重重,相比起人口红利见底,下沉市场抢夺白热化,流量价格高昂,亟待技术变革和商业模式突破的国内市场,无论是非洲的人口红利、拉美的互联网化浪潮、东南亚的移动化升级,对于经历了中国20年互联网高速发展时代的亲历者们来说,就像是一座座静待挖掘的金矿,充满了想象与诱惑。

所以,滴滴也好,其他有志于海外拓展的中国新兴互联网企业也罢,即便预见了多少风险与困难,前进的步伐一旦启动了,就是“不破楼兰终不还”。

箭在弦上,不得不发。

(责任编辑:约翰)